Капитальное бюджетирование — это процесс, с помощью которого фирма решает, какие долгосрочные инвестиции сделать. Ожидается, что проекты капитального бюджетирования, то есть потенциальные долгосрочные инвестиции, будут генерировать денежные потоки в течение нескольких лет.

Капитальное бюджетирование также объясняет решения, в которых покрываются все доходы и расходы. Эти решения включают все притоки и оттоки средств предприятия в течение определенного периода времени.

Методы капитального бюджетирования в соответствии с определенностью можно разделить на следующие две группы:

Недисконтированный денежный поток

- Срок окупаемости

- Учетная норма доходности (ARR)

Дисконтированный денежный поток

- Чистая приведенная стоимость (NPV)

- Индекс доходности (ИП)

- Внутренняя норма доходности (IRR)

Период окупаемости (PBP) является традиционным методом бюджетирования капитала. Это самый простой и, возможно, наиболее широко используемый количественный метод оценки решения о капитальных расходах; то есть это количество лет, необходимое для возмещения первоначальных денежных затрат, вложенных в проект.

Недисконтированный денежный поток

Недисконтированные методы денежных потоков также известны как традиционные методы.

Срок окупаемости

Срок окупаемости является одним из традиционных методов бюджетирования. Он широко используется в качестве количественного метода и является самым простым методом при принятии решения о капитальных затратах. Период окупаемости помогает проанализировать количество лет, необходимых для восстановления первоначальных денежных затрат, вложенных в конкретный проект. Формула, широко используемая для расчета срока окупаемости:

Преимущества использования PBP

PBP является экономически эффективным и простым в расчете методом. Он прост в использовании и не требует много времени для расчетов. Это более полезно для краткосрочного заработка.

Учетная норма доходности (ARR)

ARR — это отношение после налогообложения прибыли, деленное на среднее вложение. ARR также известен как метод возврата инвестиций (ROI). Следующая формула обычно используется для расчета ARR —

×

Средняя прибыль после уплаты налогов получается путем сложения прибыли после уплаты налогов за каждый год и деления результата на количество лет.

Преимущества использования ARR

ARR прост в использовании и, поскольку он основан на учетной информации, он легко доступен. ARR обычно используется в качестве меры оценки эффективности, а не в качестве инструмента принятия решений, поскольку она не использует информацию о движении денежных средств.

Методы дисконтированных денежных потоков

Методы дисконтирования денежных потоков учитывают временную стоимость денег и поэтому также известны как современные методы.

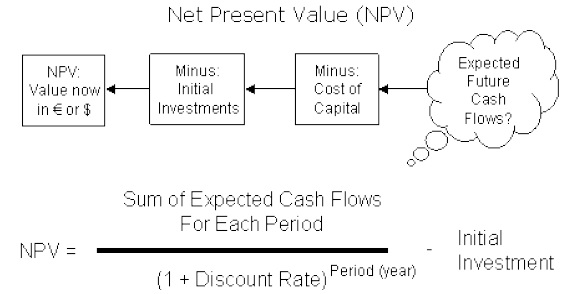

Чистая приведенная стоимость (NPV)

Чистая приведенная стоимость является одним из методов дисконтирования денежных потоков. Это разница между приведенной стоимостью будущих притоков денежных средств и приведенной стоимостью первоначальных затрат, дисконтированных по стоимости капитала фирмы. Он распознает потоки денежных средств в разные промежутки времени и может быть рассчитан только тогда, когда они выражены в виде общего знаменателя (приведенной стоимости). Приведенная стоимость рассчитывается путем определения соответствующей ставки дисконтирования. NPV рассчитывается с помощью уравнения.

NPV = приведенная стоимость притока денежных средств — начальные инвестиции.

преимущества

NPV считается наиболее подходящей мерой доходности. Он учитывает все годы движения денежных средств и признает временную стоимость денег. Это абсолютный показатель прибыльности, который означает, что он дает результат в абсолютном выражении. NPV проектов могут быть добавлены вместе, что невозможно в других методах.

Индекс доходности (ИП)

Метод индекса доходности также известен как соотношение затрат и выгод, поскольку числитель измеряет выгоды, а знаменатель измеряет стоимость, как и метод NPV. Это соотношение, полученное путем деления текущей стоимости будущих денежных поступлений на текущую стоимость денежных затрат. Математически это определяется как —

преимущества

В ситуации нормирования капитала PI является лучшим методом оценки по сравнению с методом NPV. Он учитывает временную стоимость денег по денежным потокам, генерируемым проектом.

| Текущая денежная стоимость | |||

|---|---|---|---|

| Год | Денежные потоки | @ 5% скидка | @ 10% скидка |

| 0 | -10 000,00 $ | -10 000,00 $ | -10 000,00 $ |

| 1 | 2000 долларов США | 1 905,00 долл. США | 1 818,00 долл. США |

| 2 | 2000 долларов США | 1 814,00 долл. США | 1 653,00 долл. США |

| 3 | 2000 долларов США | 1728,00 долларов США | 1 503,00 долл. США |

| 4 | 2000 долларов США | 1 645,00 долл. США | 1 366,00 долл. США |

| 5 | 5000 долларов США | 3918,00 $ | 3 105,00 долларов США |

| Всего | 1 010,00 долл. США | -555,00 $ | |

= 1,101

= .9445

Внутренняя норма доходности (IRR)

Внутренняя норма доходности также известна как доходность инвестиций. IRR полностью зависит от первоначальных затрат проектов, которые оцениваются. Это сложная годовая норма прибыли, которую зарабатывает фирма, если она инвестирует в проект и получает данные притоки денежных средств. Математически IRR определяется следующим уравнением —

— 1с 0

Куда,

R = внутренняя норма доходности

C t = приток денежных средств за период t

C 0 = начальные инвестиции

Пример —

| Внутренняя норма прибыли | |

|---|---|

| Начальное сальдо | -100000 |

| Год 1 Денежный поток | 110000 |

| Год 2 Денежный поток | 113000 |

| Год 3 Денежный поток | 117000 |

| Год 4 Денежный поток | 120000 |

| Год 5 Денежный поток | 122000 |

| Выручка от продажи | 1100000 |

| IRR | 9,14% |

преимущества

IRR учитывает общие денежные потоки, сгенерированные проектом в течение срока его действия. Он измеряет доходность проектов в процентах и может быть легко сопоставлен с альтернативной стоимостью капитала. Также учитывается временная стоимость денег.